投資信託を知ろう! 【交付目論見書の読み方】

投資信託とは、不特定多数の投資者から資金を集め、投資のプロである運用会社(投資信託委託会社)が国内外の株式や債券などに分散投資を行う金融商品のことです。運用の成果は、投資した金額に応じて投資者へと配分されます。

今回は、投資信託の購入時に受け取る「交付目論見書(以下、目論見書)」の中で特に注目すべきポイントを、実際の目論見書を見ながら紹介していきます。

◆目論見書ってどう読むの?特に注目すべき重要ポイント

目論見書は、投資信託に関するさまざまな情報が書かれた書類です。投資信託を購入する際に、販売会社から直接もしくは電子交付により受け取ります。

中でも特に注目したいポイントは以下の4点です。

① ファンドの目的・特色

② 投資リスク

③ 運用成果(パフォーマンス)

④ 手数料等

今回は、三井住友DS投信直販ネットの専用ファンド「アクティブ元年・日本株ファンド」を例に挙げて、実際の目論見書を確認していきましょう!

(参考) 「アクティブ元年・日本株ファンド」交付目論見書

https://www.smd-am.co.jp/fund/pdf/180509k.pdf

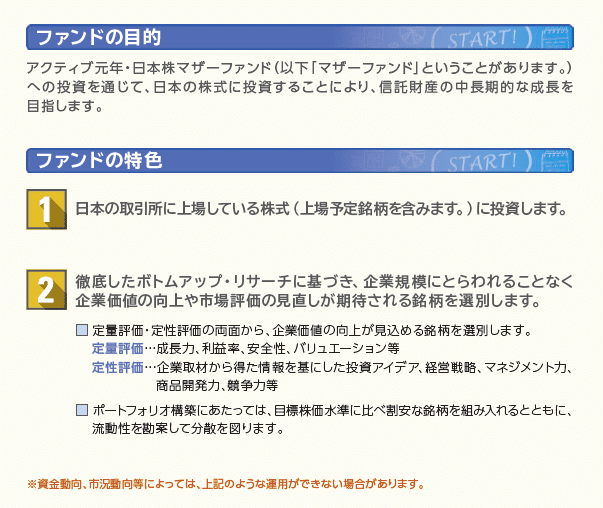

① ファンドの目的と特色をチェック!

投資信託と一言で言っても、それぞれの投資信託によって「違い」がありますので、まずはファンドの特色で、その概要を確認してみましょう。

投資信託によって運用方針などの「違い」があります。

ファンドの目的では、どのような投資成果を目指して運用していくのか等が記載されています。

ファンドの特色では、この投資信託の投資対象や運用方針などが記載されています。

例として挙げた「アクティブ元年・日本株ファンド」の場合、『アクティブ元年・日本株マザーファンド』を通じて日本株に投資することで中長期的な成長を目指していることが分かります。

また、日本の取引所に上場している株式が投資対象で、個別銘柄を調査・選別して投資を行う運用方針であることが確認できます。

この目的と特色は投資信託ごとに違いがあり、国内・海外の株式や債券へ分散して投資していくものや、日経平均株価等の指数(インデックス)に連動することを目指すもの、近年ではハイテク関連や環境配慮関連といったテーマごとに選択された企業(銘柄)に投資を行うものなど様々です。

② 基準価額の変動要因(リスク)をチェック!

基準価額はさまざまな要因(リスク)により変動します。投資信託を選ぶ際には、リスクも交付目論見書を見て押さえておきましょう。

「アクティブ元年・日本株ファンド」の場合、「価格変動リスク」として「株式市場リスク」「信用リスク」があります。また「市場流動性リスク」があることについても説明されているのが分かります。

何のリスクがあるかは投資信託によってそれぞれ異なりますので、購入時に都度確認するようにしましょう!

【参考】投資信託の主なリスク

③ 運用成果(パフォーマンス)をチェック!

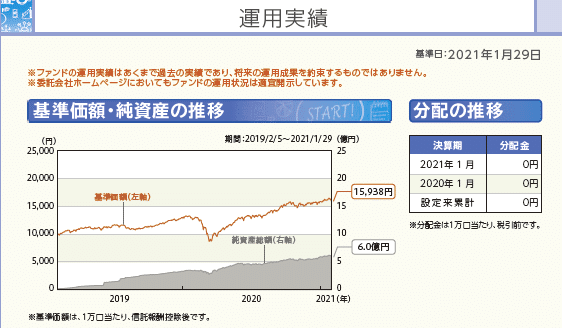

投資信託を購入するうえで是非確認したいポイントは、その投資信託がどのような運用成果(パフォーマンス)を残しているのかというところです。

運用実績を見てみましょう。

こちらのグラフでは、投資信託の基準価額、純資産総額の推移を確認することができます。

「アクティブ元年・日本株ファンド」は、2019年2月5日から運用が開始され、2021年1月末に基準価額は15,938円、純資産総額は6億円となっています。

また、2020年と2021年の1月に決算を迎え、それぞれ分配金が0円であったことも確認できます。

➤基準価額・純資産総額って何?

「基準価額」とは、投資信託の値段のこと。主に「1万口あたりの値段」を意味します。「純資産総額」は投資信託の規模を表しており、そのファンドに含まれる株式や債券といった資産の総額です。

➤分配金って何?

分配金は、運用で得られた収益を決算ごとに投資家(投資信託の購入者)に分配するお金のことです。(「④手数料等をチェック!」で詳しく説明しています)

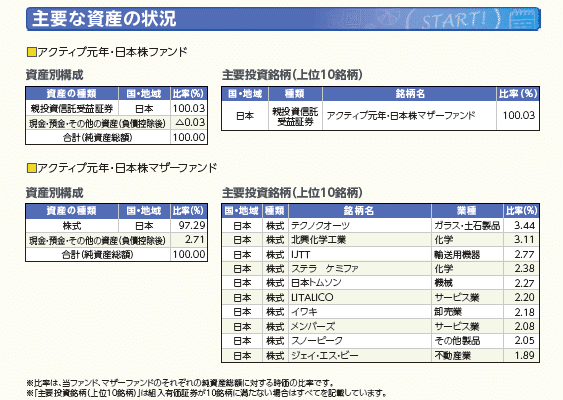

◎資産構成と投資銘柄をチェック!

続いて、特色で確認した内容と実際の資産状況を確認していきます。

「主要な資産の状況」では、実際に何に投資しているのかを確認することができます。

「アクティブ元年・日本株ファンド」は、日本国内の上場株式への投資を特色とし、ファミリーファンド方式で運用されています。資産別構成及び主要投資銘柄は、親投資信託受益証券(マザーファンド)へ100.03%となっています。

では親投資信託受益証券(マザーファンド)である「アクティブ元年・日本株マザーファンド」はというと、資産別構成は日本株式が97.29%、現金・預金・その他の資産が2.71%となっています。実際に投資している株式(日本株式の内訳)は、主要投資銘柄(上位10銘柄)に記載されています。

つまり、この部分を確認することにより、「特色の通りに運用しているのか?」「具体的にどういう企業に投資しているのか?」という状況が分かります。

➤ファミリーファンド方式って何?

ファミリーファンド方式とは、各投資信託(ベビーファンド)が親投資信託受益証券(マザーファンド)と呼ばれる投資信託に投資をして運用する方式のことです。

一般的にマザーファンドは、複数のベビーファンドから投資を受け、より多くの資金を一括して運用することができるため、各ベビーファンドが個別に投資を行うよりも効率的な運用が可能です。

④ 手数料等をチェック!

目論見書には特色や実績の他にも、投資信託を購入するにあたって知っていただきたい手数料(費用)の記載があります。大切なお金のお話なので、しっかり確認していきましょう。

◎投資信託に支払う費用と税金

●投資信託の売買や保有時に係る費用

投資信託を購入する際、投資信託によっては購入時に手数料がかかる場合があります。また、投資信託の保有時には運用管理費用(信託報酬)が発生します。なお、運用管理費用は日々ファンドの基準価額に反映されていますので、別途支払う必要はありません。

「アクティブ元年・日本株ファンド」を例に見ると、購入時手数料はなく、運用管理費用(信託報酬)は「投資信託の純資産総額に年1.078%(税抜0.98%)を乗じた金額」となっています。

また、「信託財産留保額」とは解約時にかかる費用のことで、換金時に代金から差し引く形で支払います。

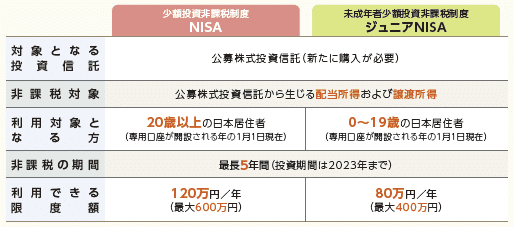

●税金に関して

分配金を受け取る場合や、換金時または償還時には、分配金や利益に対して20.315%の課税があります。現在はNISA/ジュニアNISAの制度により非課税とすることも可能です。

(参考) この一冊でわかるNISAのキホン

https://www.smd-am.co.jp/useful/nisa/

➤分配金って?

投資信託における分配金とは、運用によって得られた収益を決算ごとに投資家(投資信託の購入者)に分配するお金のことです。似たようなものに利息や株式の配当金がありますが、事前に決められた利率にもとづいて支払われる利息や、投資先の企業が利益の一部を投資家に支払う配当とは異なり、分配金は運用成績などを考慮して決定されます。

例で見てみると、決算日は毎年1月20日です。こちらのファンドでは、年に1回の決算で分配金の金額を決定することになっています。

分配方針も投資信託毎に違いがありますので、目論見書で確認しておきましょう。

●分配金に関する留意事項

預貯金の利息とは異なり、分配金は投資信託の純資産から支払われます。

したがって、分配金の支払いが行われると、その金額に相当する分だけその投資信託の基準価額が下がることになります。

◆まとめ:目論見書で運用前にファンドのことをよく知ろう!

投資信託は、少額から始められるうえに分散投資が可能な投資方法です。購入前に交付される目論見書には、投資信託の特徴や運用成績、事前に知っておいていただきたい費用とリスクが記載されています。

投資家の皆さんが正しく投資判断できるよう必ずお渡ししているものですので、上手に活用しながら、自分の運用目的に合った投資信託を探してみましょう。